Bài tập định giá cổ phiếu thường và cổ phiếu ưu đãi có trong môn Quản trị tài chính và Thị trường chứng khoán. Nội dung chính bài viết này là Hiếu sẽ “giải thích công thức và hướng dẫn cách tính” hiện giá và giá năm bất kì của cổ phiếu. Đặc biệt là tính giá cổ phiếu trong trường hợp tốc độ tăng trưởng cổ tức g thay đổi qua nhiều giai đoạn.

Định giá cổ phiếu ưu đãi

Phần này khá đơn giản chỉ một công thức thôi.

Công thức định giá cổ phiếu ưu đãi

Trong đó:

- P0 là giá hiện tại của cổ phiếu ưu đãi.

- Dp là cổ tức ưu đãi.

- r là lãi suất yêu cầu của nhà đầu tư.

Quá đơn giản không cần ví dụ và bài tập :))

Định giá cổ phiếu thường

Hay còn gọi định giá cổ phiếu phổ thông. Tên là “thường” nhưng không bình thường chút nào. Hiếu sẽ giới thiệu 2 phương pháp được học là Tính giá theo mô hình chiếc khấu cổ tức và Tính giá theo hệ số P/E.

Định giá cổ phiếu theo phương pháp chiếc khẩu cổ tức

Phương pháp chiếc khấu cổ tức có 3 mô hình:

- Thời gian năm giữ cổ phiếu xác định (mô hình 1).

- Cổ tức tăng đều và bất biến (mô hình 2).

- Cổ tức tăng trưởng qua nhiều giai đoạn (mô hình 3): là kết hợp của 2 mô hình trên.

Trước hết bạn cần biết cách tính cổ tức D dựa theo tốc độ tăng trưởng cổ tức g.

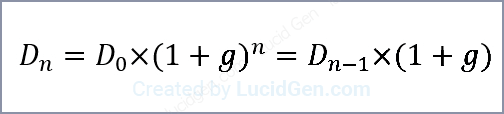

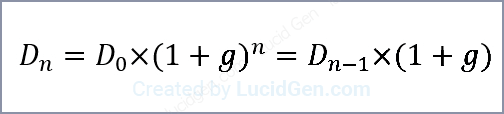

Công thức tính cổ tức của năm n:

Trong đó, D0 là cổ tức đang trả cho cổ đông.

Ví dụ: bạn muốn tính cổ tức của năm thứ 9 thì có 2 cách là:

D9 = D0 * (1 + g)9 hoặc D9 = D8 * (1 + g)

Lưu ý: Tới mô hình 3 thì cách tính cổ tức hơi khó một chút. Phần dưới mình sẽ nói.

Thời gian nắm giữ cổ phiếu xác định (mô hình 1)

Mô hình 1, giả thuyết là bạn biết cổ phiếu được nắm giữ bao lâu nhé.

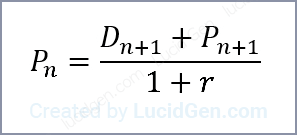

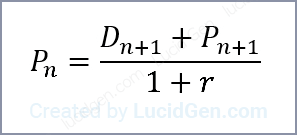

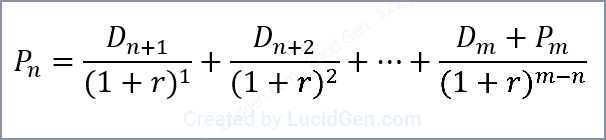

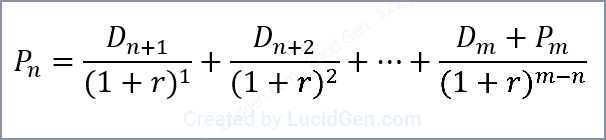

Công thức mô hình 1

Công thức ngắn:

Là công thức ngắn, thích hợp để tính P (giá) của năm trước năm mà bạn đã biết P.

Ví dụ: bạn bạn biết P của năm 4 thì dùng công thức này để tính P của năm 3 là chuẩn.

P3 = (D4 + P4) / (1 + r)

Tuy nhiên dễ như vậy thì còn thi với kiểm tra làm chi, nó còn công thức dài hơn để dùng cho các trường hợp bạn phải tính P ở năm bất kì (nhưng trước năm mà bạn đã biết P).

Ví dụ: bạn biết P của năm 7 nhưng muốn tính P của năm 4.

P4 = [D5 / (1 + r)1] + [D6 / (1 + r)2] + [(D7 + P7) / (1 + r)3]

Bài tập mô hình 1

Công ty A trả cổ tức 4$/1 cổ phiếu (D0). Dự đoán tốc độ tăng trưởng (g) tăng lên 15% trong 3 năm tới. Bạn nên mua cổ phiếu này với giá bao nhiêu (P0)? Định giá cổ phiếu của năm thứ 2 (P2)?

Biết rằng bạn dự định nắm giữ cổ phiếu trong 3 năm và giá cổ phiếu ở năm thứ 3 (P3) là 97$. Lãi suất thị trường (r) là 12%/năm.

Giải: Đầu tiên các bạn cần tính cổ tức từ năm 1 đến năm 3.

D1 = 4 * (1+ 15%) = 4.6$

D2 = 4 * (1+ 15%)2 = 5.29$

D3 = 4 * (1+ 15%)3 = 6.08$

Tính P0 phải sử dụng công thức dài vì đề chỉ P3 là không phải năm kề sau.

P0 = [D1 / (1 + r)1] + [D2 / (1 + r)2] + [(D3 + P3) / (1 + r)3]

P0 = [4.6 / (1 + 12%)1] + [5.29 / (1 + 12%)2] + [(6.08 + 97) / (1 + 12%)3] = 81.69$

Tính P2 bạn có thể sử dụng công thức ngắn.

P2 = (D3 + P3) / (1 + r) = (6.08 + 97) / (1 + 12%) = 92.03$

Cổ tức tăng đều và bất biến (mô hình 2)

Mô hình 2, nghĩa là cổ phiếu được nắm giữ vĩnh viễn. Cổ tức năm sau luôn cao hơn năm trước một tỷ lệ g và tỷ lệ này duy trì mãi mãi. Mô hình này có cách tính đơn giản hơn.

Công thức mô hình 2

Ví dụ: bạn muốn tính giá năm thứ 8 (P8) thì chỉ cần biết cổ tức của năm thứ 9 (D9) là được.

P8 = D9 / (r – g)

Bài tập mô hình 2

Công ty B trả cổ tức 3000đ/1 cổ phiếu (D0) với tốc độ tăng trưởng cổ tức (g) là 8% và duy trì vĩnh viễn.

a. Định giá cổ phiếu hiện tại (P0)biết lãi suất thị trường (r1) là 11%/năm?

b. Định giá cổ phiếu của năm thứ tư (P4) biết lãi suất thị trường (r2) là 14%/năm?

Cổ tức tăng trưởng qua nhiều giai đoạn (mô hình 3)

Mô hình 3 là kết hợp của 2 mô hình trên và mô hình 3 là “thực tế” hơn.

Cách tính cổ tức

Như đã lưu ý từ đầu là cách tính cổ tức (D) của mô hình 3 khó hơn 1 chút nhưng công thức thì không khác.

Ví dụ cho dễ hiểu, công ty C có 2 giai đoạn tăng trưởng cổ tức. Giai đoạn 1 có tốc độ tăng trưởng g1 trong 3 năm và giai đoạn 2 từ năm 4 trở đi có tốc độ tăng trưởng g2 duy trì mãi mãi.

Để tính cổ tức năm 1 đến năm 3 bạn sử dụng D0 và g1 để tính.

D1 = D0 * (1 + g1)

D2 = D0 * (1 + g1)2 = D1 * (1 + g1)

D3 = D0 * (1 + g1)3 = D2 * (1 + g1)

Nhưng từ năm 4 trở đi bạn sử dụng D3 và g2 để tính.

D4 = D3 * (1 + g2)

D5 = D3 * (1 + g2)2 = D4 * (1 + g2)

D6 = D3 * (1 + g2)3 = D5 * (1 + g2)

Sợ nhầm lẫn thì các bạn sử dụng công thức này thôi, tuy chậm mà chắc.

Dn = Dn-1 * (1 + g)

Công thức mô hình 3

Sử dụng 2 công thức của mô hình 1 và mô hình 2 đã giới thiệu trên.

- Các năm tăng trưởng chưa đều: sử dụng công thức mô hình 1.

- Các năm tăng trưởng đều và duy trì mãi mãi: sử dụng công thức mô hình 2.

Các bước làm bài

Bước 1: Tính cổ tức (D) từ năm 1 đến qua năm có tốc độ tăng trưởng cổ tức duy trì mãi mãi 1 năm (nhiều hơn thì tùy giá chúng ta cần tính).

Như ví dụ minh họa của công ty C phía trên thì bạn nên tính D1 đến D5 nếu cần tìm các P từ năm 4 trở xuống.

Bước 2: Tính giá (P) của năm trước khi bắt đầu tốc độ tăng trưởng duy trì mãi mãi. Công thức mô hình 2.

Bước 3: Tính giá của năm bất kỳ. Sử dụng công thức định giá mô hình 3.

Bài tập mô hình 3

Công ty C có tốc độ tăng trưởng trong 3 năm đầu là 18%/năm (g1), kể từ năm thứ tư tốc độ tăng trưởng cô tức giảm còn 7%/năm và duy trì mãi mãi (g2). Công ty đang trả cổ tức cho cổ đông 4500đ/1 cổ phiếu (D0).

Tính hiện giá cổ phiếu (P0) và giá năm thứ 1 và năm thứ 2 (P1 và P2)? Biết lãi suất thị trường là 13%/năm.

Như vậy định giá cổ phiếu theo phương pháp chiếc khấu cổ tức xong rồi đó. Bây giờ Hiếu giới thiệu phương pháp p/e nhé.

Định giá cổ phiếu theo phương pháp p/e

Viết tắt cần nhớ

- P (Price): giá

- E (EPS): thu nhập trên 1 phiếu

- DPS: cổ tức trên 1 cổ phiếu, là D0 luôn đó. DPS = EPS * Tỷ lệ chi trả cổ tức.

Công thức phương pháp p/e

Tính EPS năm n cũng như tính D

EPSn = EPSn-1 * (1 + g)

Bài tập p/e

Công ty D có tốc độ tăng trưởng cổ tức (g) là 10% trong 5 năm nữa. Thu nhập trên 1 phiếu (EPS) là 6000đ và tỷ lệ chi trả cổ tức là 60%. Hệ số p/e5 là 15. Tính hiện giá (P0) biết lãi suất thị trường (r) là 13%/năm?

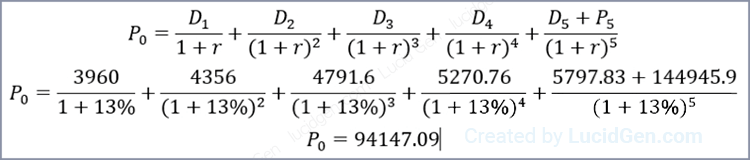

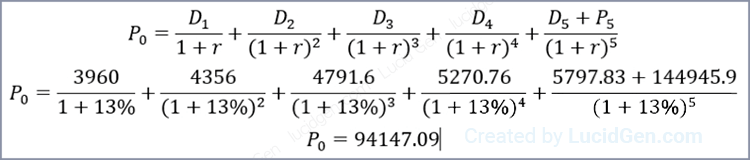

Giải: Đầu tiên tính D thôi 😀

D0 chính là DPS0 = 6000 * 60% = 3600đ

OK, giờ bạn xem đề đã cho p/e5 = 15. Hàm ý là cho manh mối để tính P5 đấy. Vậy có nghĩa là bạn sẽ tính P0 theo công thức dài của mô hình 1 với P5. Cho nên bạn tính D đến năm thứ 5 luôn.

D1 = 3600 * (1 + 10%) = 3960đ

D2 = 3600 * (1 + 10%)2 = 4356đ

D3 = 3600 * (1 + 10%)3 = 4791.6đ

D4 = 3600 * (1 + 10%)4 = 5270.76đ

D5 = 3600 * (1 + 10%)5 = 5797.83đ

EPS5 = 6000 * (1 + 10%)5 = 9663.06

Bây giờ tính P5 (Price5) = p/e5 * EPS5 = 15 * 9663.06 = 144945.9đ

Đã có các D và một P, giờ chúng ta dùng công thức dài của mô hình 1 để tính giá hiện tại.

Xong rồi ^_^

Lời kết

Mình chỉ mới được học 2 phương pháp định giá cổ phiếu trên nên chia sẽ bấy nhiêu. Như đã giới thiệu từ đầu, bài viết này chỉ để giải thích công thức và cách tính. Thời gian tới mình sẽ cập nhật thêm bài tập và hướng dẫn giải bằng clip cho bài viết này. Nếu bạn có học trái phiếu thì hãy xem giải bài tập định giá trái phiếu. Bạn có khó hiểu không? hãy để lại bình luận nhé!

em học và hiểu luôn trong đúng 3 tiếng, hướng dẫn rất dễ hiểu ạ! cảm ơn anh rất nhiều <3

Hà giỏi nè